2021年5月银行结构性存款报告

一、结构性存款规模环比降1.73%

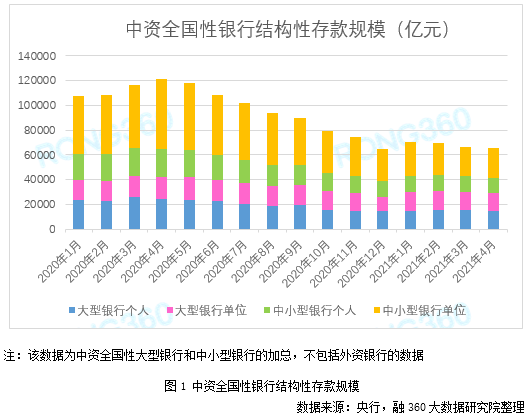

根据央行公布的数据显示,截至2021年4月末,中资全国性银行结构性存款余额为6.55万亿元,环比小幅下降1.73%,同比下降46.02%。

不过4月份规模下降的都是个人结构性存款,大型银行、中小型银行个人结构性存款规模分别环比下降8.71%、3.7%;单位结构性存款均增长,大型银行、中小型银行单位结构性存款规模分别环比增长1.12%、2.3%。

中小型银行单位结构性存款规模占比最高,2020年一直在40%以上,2020年12月以来占比降至40%以内,4月份占比为36.59%,环比上升1.45个百分点。

二、平均预期最高收益率环比降5BP

据融360大数据研究院不完全统计(主要监测国有银行、股份制银行),2021年5月结构性存款发行量为1451只,较上个月减少20只。其中,人民币结构性存款1414只,美元结构性存款37只。

5月份发行的人民币结构性存款平均期限为115天,较上个月缩短6天;平均预期最高收益率为3.55%,环比下跌5BP,整体上来看,近半年结构性存款平均预期最高收益率走势相对平稳。其中,国有银行平均期限为96天,平均预期最高收益率为3.43%,环比下跌10BP;股份制银行平均期限为147天,平均预期最高收益率为3.76%,环比上涨5BP;城商行平均期限为163天,平均预期最高收益率为3.67%,环比下跌18BP。

国有银行结构性存款预期最高收益率较为稳定,且整体偏低;股份制银行结构性存款预期最高收益率差别较大,走势波动也较大,从挂钩标的来看,挂钩指数的结构性存款预期最高收益率较高,但到期收益率的不确定性也更大。

三、今年到期收益率整体走势平稳

根据融360大数据研究院监测的数据,5月份到期的结构性存款共1940只,其中人民币结构性存款1894只,共有1308只披露了到期收益率,平均期限为102天,平均到期收益率为3.24%。其中,国有银行结构性存款平均期限为117天,平均到期收益率为3.31%;股份制银行平均期限为77天,平均到期收益率为3.13%。

在5月份披露到期收益率的结构性存款中,华夏银行一只92天产品到期收益率为0.25%,排名垫底;建设银行一只358天产品到期收益率为6.68%,排名居首。

2018年底以来,结构性存款平均到期收益率持续走低,不过近半年来逐渐止跌企稳。不过目前来看,结构性存款继续上升空间不大。

四、近九成结构性存款达到预期最高收益率

根据融360大数据研究院监测的数据显示,2021年5月到期的人民币结构性存款中,有950只同时披露了预期最高收益率和到期收益率,有851只达到了预期最高收益率,占比89.58%,较上个月上升了11.42个百分点。

五、股份行结构性存款规模显著下降 未来或持稳

股份制银行对结构性存款的依赖度较高,过去多家股份行结构性存款规模占存款总规模的比例在10%、15%以上,受监管影响,2020年结构性存款规模大降,占总存款规模比例也大幅下降。

根据银行年报公布的数据显示,截至2020年末,中信银行单位结构性存款规模占对公存款规模的比例为5.11%,较前一年末下降了4.24个百分点;兴业银行结构性存款规模共下降了30.32%;民生银行余额压降了3285.07亿元。

2021年,银行结构性存款规模大幅增减的概率都不大。一方面,今年银行保本理财产品将全部清零,为防止客户流失,银行对结构性存款的发行需求仍然较大;另一方面,虽然今年监管层对银行结构性存款没有明确给出压降指标,但是会持续性关注,结构性存款规模不会再像前几年那样大幅上升。多家银行也在年报中提及,未来要继续控制高成本存款规模。

6月1日,市场利率定价自律机制工作会议在北京召开。此次会议,拟将商业银行存款利率上限的定价方式,由现行的“基准利率×倍数”改为“基准利率+基点”;在转换定价方式的同时,对不同类型的商业银行设置不同的最高加点上限。这与当前的贷款利率定价方式较为相似。

转换定价方式,对不同类型银行设置不同的最高加点上限,如果限制或压减加点幅度,可以约束银行高息揽储行为,控制负债成本。同时,存款定价改革可以让存款利率与市场利率并轨,提升政策传导效率,促进利率市场化。

近两年监管对存款市场的管理逐渐加强,结构性存款规模大幅压降,靠档计息定存产品全部下架,互联网存款明令禁止,主要目的都是控制银行负债成本,防止存款利率过高。揽储成本高会传导至贷款市场,不利于降低实体经济融资成本,也不利于银行持续稳定发展。接下来,央行、银保监会会继续加强存款管理,遏制不合规的高息揽储行为,银行存款利率定价也会更加规范。

想获取完整版《2021年5月银行存款利率报告》,请关注“融360大数据研究院”公众号、添加融小妹(rong360ronghua)咨询。

【独家稿件及免责声明】凡注明 “融360原创”之作品,未经融360书面授权,任何单位、组织和个人均不得转载、摘编或者采取其他任何方式使用上述作品。已获书面授权的,注明来源融360。违反上述声明对融360合法权益造成侵害的,将依法追究其法律责任。作品中的材料及结论仅供用户参考,不构成操作建议。获取书面授权请发邮件至:academy@rong360.com